Urge maximizar el impacto de estos programas, cuyos fondos se deben utilizar antes de que termine 2020; se debe prestar particular atención al diseño e implementación.

La Junta de Supervisión y Administración Financiera para Puerto Rico (JSF), en plena consciencia del alcance sin precedentes en que la pandemia del COVID-19 ha amenazado la salud, la seguridad y el sustento de las familias y negocios en toda la isla, ha estado buscando maneras de respaldar los esfuerzos de respuesta del gobierno y mitigar el impacto económico que ha tenido en los residentes y los distintos tipos de actividades empresariales y comerciales. De inmediato, aprobó $787 millones en fondos para respaldar los esfuerzos críticos de apoyo (Resolución Conjunta 23-2020), lanzó un sitio web que sirve de guía a los varios recursos federales y locales disponibles y ha proporcionado a la Legislatura de Puerto Rico datos investigativos y análisis específicos sobre varios programas gubernamentales para garantizar una respuesta adecuada y una rápida recuperación.

Dada la importancia del sector de la micro, la pequeña y mediana empresa (en adelante, pequeños negocios) en los esfuerzos de recuperación de Puerto Rico y su desarrollo económico a largo plazo, este ensayo elaborará sobre las comunicaciones previas hechas por la JSF sobre cómo ayudar a este sector esencial durante estos tiempos difíciles. El 24 de abril de 2020, la JSF envió una carta a la Gobernadora de Puerto Rico delineando algunas recomendaciones sobre cómo hacer el mejor uso de los $2,000 millones que recibió el Gobierno el 20 de abril de 2020, mediante los $150,000 millones del Fondo de Ayuda del Coronavirus a tenor con la Ley de Ayuda, Alivio y Seguridad Económica por el Coronavirus (CARES). Dos de las recomendaciones estaban relacionadas con el desarrollo económico: la primera, dirigida a respaldar la comunidad de pequeños negocios, mientras que la segunda, a cómo reducir la tasa de desempleo a largo plazo.

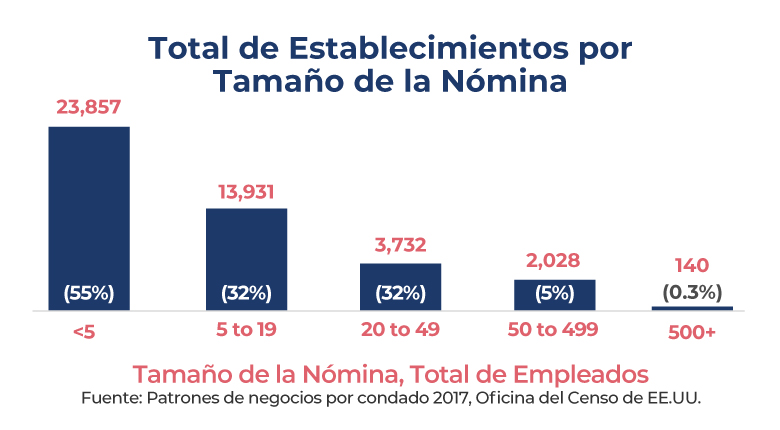

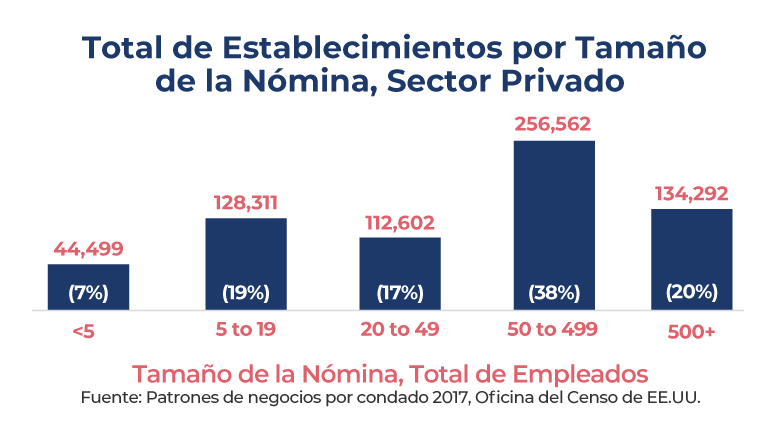

Los pequeños negocios, que se hallan entre los más afectados en medio de la paralización económica inducida por la pandemia, juegan un papel esencial en la innovación, la actividad y el crecimiento económico y la creación de empleos. También aumentan la estructura competitiva de las distintas industrias de la economía, lo que crea un panorama de negocios más dinámico y brinda a los consumidores una amplia gama de bienes y servicios. Conforme al informe de patrones de negocios del condado de 2017 (County Business Patterns), publicado por el Negociado del Censo, las micro, pequeñas y medianas empresas en Puerto Rico con menos de 50 empleados representan el 95 por ciento del total de establecimientos, 42 por ciento de los empleos del sector privado y 36 por ciento de total de nómina anual (véase las gráficas a continuación).

Pequeños negocios con falta de liquidez y un futuro incierto batallan para mantenerse a flote en plena crisis del COVID-19

Aunque son esenciales a la economía, muchos pequeños negocios son incapaces de superar la crisis como la que provocó el COVID-19. Varias microempresas, en especial las que operan con márgenes reducidos de ganancias, son particularmente vulnerables, ya que puede que no tengan las reservas de efectivo suficientes y típicamente tienen menos acceso al financiamiento. De acuerdo con el estudio de Pequeñas Empresas en Estados Unidos, publicado en septiembre de 2019, con datos de 2013 a 2017, 47 por ciento contaba con dos semanas o menos de liquidez.

Las estrictas medidas de cierre establecidas mediante orden ejecutiva en Puerto Rico (Boletín Administrativo Núm. OE-2020-023) afectan desproporcionadamente los pequeños negocios, ya que muchas cadenas grandes pudieron mantener algún nivel de actividad comercial. En una encuesta realizada sobre 712 negocios en Puerto Rico, publicada por Colmena66, 59 por ciento reportó que solo podían permanecer abiertos por menos de un mes con el capital que tenían disponible, mientras que el 31 por ciento podría sobrevivir entre uno a tres meses.

El COVID-19 ya ha cobrado un precio muy alto en la comunidad de pequeñas empresas en todo Estados Unidos provocando una avalancha de cierres, aunque muchos de estos temporeros, y amenaza con muchos más. Un informe de la Cámara de Comercio de Estados Unidos y MetLife, con datos de una encuesta realizada entre el 25 y el 28 de marzo de 2020, encontró que 54 por ciento de las pequeñas empresas en Estados Unidos cerraron temporeramente debido a la pandemia o muy probablemente tendrán que hacerlo en las próximas semanas. También, 43 por ciento no considera que puedan durar seis meses más hasta que no tengan otra alternativa que cerrar definitivamente. Las encuestas locales también señalan cierres en todas partes. La encuesta realizada por Colmena66 encontró que en Puerto Rico el 57 por ciento cerró temporeramente, 20 por ciento está operando parcialmente, el 10 por ciento opera virtualmente, el 3 por ciento cerró permanentemente y el 2 por ciento está al borde del cierre permanente.

Según la Asociación de Restaurantes de Puerto Rico hay aproximadamente 4,000 restaurantes en la isla con ventas anuales de $1.97 mil millones, 50 por ciento de las cuales se espera que cierren permanentemente debido a la crisis provocada por la pandemia.

Hay una gran incertidumbre en el panorama de los pequeños negocios. Conforme a una encuesta realizada por la National Federation of Independent Business (NFIB, o Federación Nacional de Empresas Independientes), que es la asociación más grande de pequeños negocios en el país, gran parte de los dueños de pequeños negocios (63%) en EE.UU. no espera que la economía de reponga por completo hasta algún momento en 2021 o después. El estudio de MetLife y la Cámara de Comercio de EE. UU. encontró que 46 por ciento de las pequeñas empresas considera que la economía estadounidense tardará de seis meses a un año en regresar a la normalidad.

Política y Respuesta del Gobierno

La realidad antes mencionada que enfrenta la comunidad de pequeñas empresas realza su urgencia de proporcionarles servicios esenciales. No solo necesitan programas de subvenciones y préstamos eficaces y oportunos, sino también asistencia técnica y desarrollo de destrezas para ayudarles a reinventarse, dado el cambio radical en su panorama de negocios provocado por la propagación del COVID-19.

Sin duda, los gobiernos han enfrentado un reto sin precedentes a la hora de crear políticas. No hay un manual de instrucciones a seguir sobre cómo brindar apoyo esencial a las pequeñas empresas y otros elementos de la economía por un periodo prolongado de tiempo. No obstante, los gobiernos necesitan hacer todo lo que esté a su alcance para diseñar e implementar adecuadamente estos programas para pequeños negocios, que son fundamentales para la continuidad, conservar empleos y la estabilidad económica.

El Programa de Protección de Paga Federal (PPP) (Sección 1102 de la Ley CARES) es uno de los principales programas de apoyo a los pequeños negocios durante la situación económica actual desatada por la propagación del COVID-19.

Como parte de la Ley de Ayuda, Alivio y Seguridad Económica por el Coronavirus (CARES), promulgada el 27 de marzo de 2020, $349,000 millones fueron asignados a un programa de apoyo de pequeñas empresas conocido como el Programa de Protección de Pago (Sección 1102 de la Ley CARES). El PPP es un programa de préstamo de SBA que es posiblemente condonar y cuya política principal es ayudar a evitar las cesantías en masa y las declaraciones de bancarrota de pequeños negocios elegibles, personas que trabajan por su cuenta, propietarios únicos y organizaciones sin fines de lucro, debido a la pandemia del COVID-19. Debido a que los fondos se agotaron en cuestión de dos semanas, dada la gran demanda, el Congreso promulgó la Ley del Programa de Protección de Pago y de Mejoras a los Cuidados de Salud, lo que añadió $310,000 millones adicionales al programa, lo que suma un total de $659,000 millones.

Las recién creadas funciones del PPP son de alguna manera parecidas a otros programas de la SBA. El PPP, como es el caso de la mayoría de los programas de préstamos de la SBA (excepto los préstamos por desastre) se procesan a través de los bancos comerciales, las cooperativas y prestatarios especiales aprobados por la SBA. La SBA supervisa el PPP, procesa las garantías y la condonación de préstamos. De otra parte, los prestamos por desastre de la SBA, como el Préstamo por Pérdidas Económicas en Desastres (EIDL, en inglés) se procesan a través de la SBA, lo que quiere decir que las pequeñas empresas solicitan directamente en el sitio web de la SBA. Además, una diferencia clave entre el PPP y otros préstamos de la SBA es que el PPP es potencialmente perdonable por completo y depende de cómo se gastó el dinero. El préstamo bajo este programa se condona si al menos el 75 por ciento del préstamo se usó para cubrir gastos de nómina y de beneficios laborales, mientras que la parte sobrante de 25 por ciento se puede usar para gastos generales, como pagos de interés de hipoteca, alquiler, servicios públicos y otros usos limitados. Los pequeños negocios tienen ocho semanas a partir del recibo del préstamo para agotar los fondos. El Congreso está encaminado a flexibilizar esos requisitos (H.R. 7010).

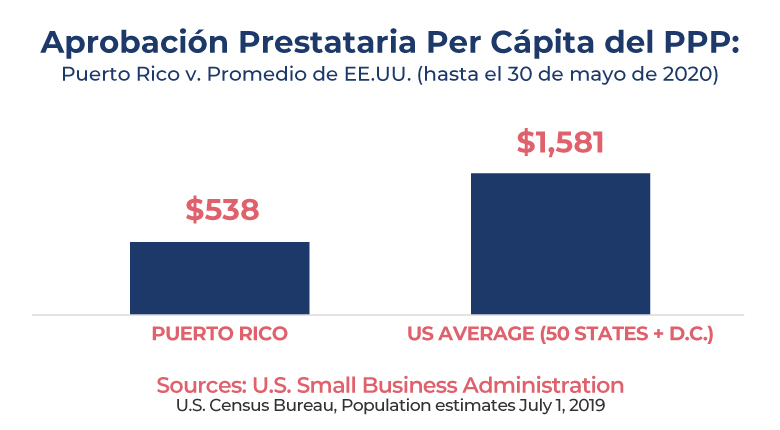

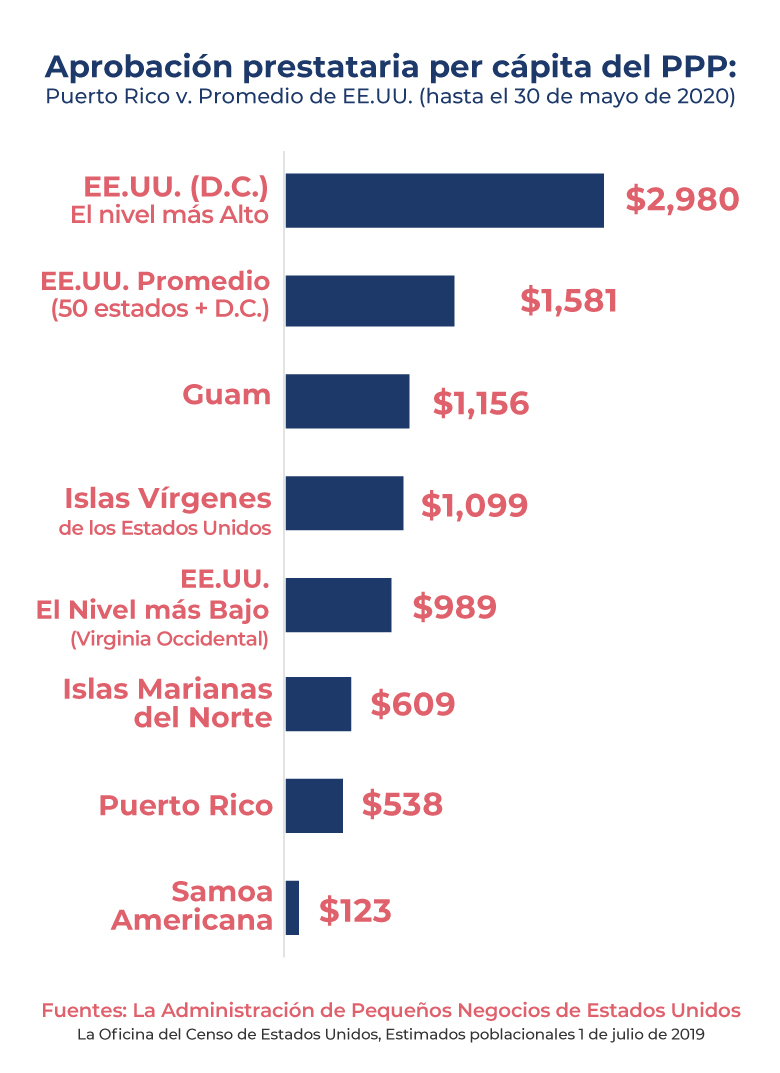

Puerto Rico recibió hasta el 30 de mayo de 2020, $1.7 mil millones mediante el Programa de Protección de Pago, lo que representa $538 por persona, si se compara con un promedio de $1,581 en los 50 estados y D.C.

Mientras que relativamente pocos pequeños negocios en la isla solicitaron al PPP en la primera ronda de fondos, hubo una alza significativa de este sector en la segunda ronda.

En la primera ronda del PPP (aprobada hasta el 16 de abril), 2,836 pequeños negocios en Puerto Rico recibieron aproximadamente $659 millones en préstamos, para un total aproximado promedio de $230,000 por préstamo. En la segunda ronda, se otorgaron otros $1.06 mil millones en prestamos a 28,563 entidades para un promedio de $37,100 por préstamo. Claramente, esto demuestra que en la primera ronda los pequeños negocios más grandes, que estaban mejor preparados y contaban con los documentos necesarios, solicitaron al programa de préstamos. En total, (aprobado hasta el 30 de mayo), se otorgaron $1.7 mil millones en préstamos a 31,419 pequeños negocios en Puerto Rico para un promedio de aproximadamente $54,700 por préstamo.

Puerto Rico recibió $538 per cápita, lo que no se compara favorablemente a los 50 estados y demás territorios (véase la gráfica a continuación).

Si Puerto Rico hubiera recibido la misma cantidad de dólares del PPP per cápita que el promedio de Estados Unidos, hubiera recibido cerca de $5 mil millones. Históricamente Puerto Rico se ha quedado atrás respecto a los fondos recibidos de programas federales competitivos en comparación con los estados. Tras el huracán María, la SBA reportó que de 86,171 solicitudes que FEMA distribuyó a los pequeños negocios en Puerto Rico, 68,394 nunca se entregaron. En el caso del PPP, Puerto Rico pudo haber recibido recibido menos fondos per cápita debido a distintas razones, incluyendo (1) falta de conocimiento o sofisticación de posibles solicitantes, y (2) una cantidad muy limitada de instituciones bancarias procesando préstamos PPP en la primera ronda, ya que la SBA nunca envió a las cooperativas aprobadas por la SBA el código de acceso para poder procesar las solicitudes de préstamos.

El Plan del Gobierno

El Fondo de Alivio del Coronavirus (CRF) (Sección 5001 de la Ley CARES), que proporcionó $150 mil millones en asistencia directa a los gobiernos en estados, territorios y tribus desembolsaron $2.2 mil millones para Puerto Rico.

El proyecto de ley de estímulo fiscal de $2.2 trillones (Ley CARES), el más grande en la historia de los Estados Unidos, incluyó la asistencia para los gobierno estatales y locales a través de los $150 mil millones del Fondo de Alivio de Coronavirus. Puerto Rico recibió $2.2 mil millones del Fondo de Alivio de Coronavirus (CRF, en inglés). El 15 de mayo de 2020, el Gobierno anunció cómo utilizará los fondos de conformidad con las directrices establecidas por el Tesoro de los EE. UU. El 25 de mayo de 2020, el Gobierno mediante AAFAF publicó el primer informe semanal de desembolsos de fondos.

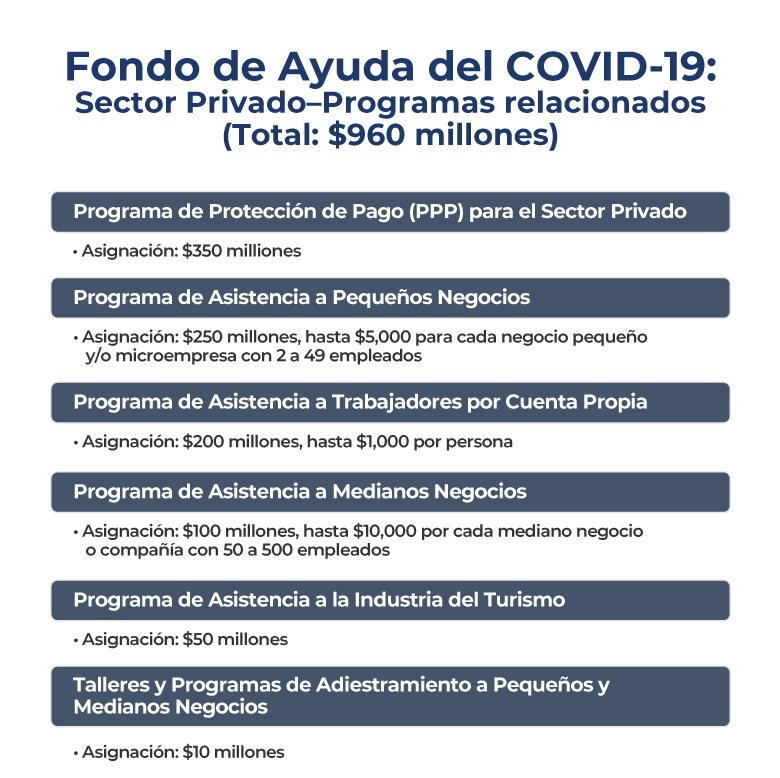

El Gobierno anunció que dirigirá los fondos a las tres áreas principales: (1) fortalecer la capacidad de atender la pandemia del COVID-19 (realización de pruebas, rastreo de contactos, aislamiento y tratamiento), (2) garantizar la continuidad de los servicios gubernamentales, y (3) reactivar la actividad económica y la protección de empleos. A fin de estimular la economía y proteger los empleos, el Gobierno asignará los fondos de CRF para programas relacionados con el sector privado, según se describe a continuación.

Aunque reconocemos las metas estratégicas del Gobierno que aparecen en el plan, el diseño y la implementación cautelosa determinará el éxito de estos programas. Un diseño e implementación de alta calidad son fundamentales para lograr los resultados deseados. La implementación debe monitorearse periódicamente mientras se vayan presentando los programas y así ajustar la implementación según se requiera. Ha habido muchos programas que han fracasado a través de la historia a pesar de las buenas intenciones debido a un diseño e implementación inadecuados y mal conceptualizados. Además, estos fondos se deben usar estratégicamente para maximizar los resultados positivos en cuanto a la conservación de negocios y empleos. Actuar rápidamente sin un diseño adecuado del programa limitará el impacto de estos fondos en la recuperación de ese sector.

Dadas estas preocupaciones y riesgos, proporcionamos recomendaciones específicas en cuanto a las consideraciones a la hora de diseñar programas relacionados con el sector privado, comenzando con el programa local del PPP.

Las lecciones aprendidas de la etapa inicial del Programa de Protección de Pago (PPP): cómo adaptar los $350 millones del PPP local a llenar mejor las necesidades de los pequeños negocios en la isla.

Al diseñar los $350 millones del PPP local, la JSAFPR recomienda al Gobierno incorporar las múltiples lecciones aprendidas del lanzamiento del PPP inicial. Muchas de las imperfecciones del PPP original se deben al hecho de que se diseñó en cuestión de semanas. También, el mero volumen del programa de prestamos es extraordinario. Para ponerlo en perspectiva, en el AF2019 el volumen total de prestamos de la SBA alcanzó $28 millones, en comparación con los $659 millones del PPP. Ahora que los funcionarios de gobierno tienen la experiencia del lanzamiento inicial y han recibido retroalimentación y críticas de pequeñas empresas, podrán diseñarlo mejor para alcanzar más eficazmente los objetivos deseados.

- Cambio en el enfoque del programa a la prevención del fracaso de las pequeñas empresas: el programa PPP se diseñó originalmente cuando las estrictas medidas de encerramiento (“lockdown”) ya estaban implementadas, lo que obligó a muchos negocios a cerrar y desató los despidos/cesantías en masa. Por tal motivo, el enfoque inicial del programa consistía en mantener a los empleados en la nómina. Dadas las necesidades y circunstancias cambiantes, el enfoque del programa debe cambiar a ayudar a los pequeños negocios a evitar fracasar. Los pequeños negocios que dependen del tráfico de clientela que pasa a pie durante los días laborables, como los restaurantes, por ejemplo, verán cómo disminuye la demanda mientras las grandes corporaciones dan instrucciones a sus empleados de quedarse en sus casas. En adición, se espera que persista la alta incidencia de desempleo aún cuando reabra la economía, que reducirá el gasto de los consumidores de los que dependen las pequeñas empresas. Como resultado, cuando los negocios comiencen a abrir, tendrán una cantidad significativamente menor de clientes y, por lo tanto, necesitarán menos personas para operar. Con esto en mente, traer de vuelta a todos los empleados que tenían antes del encerramiento (“lockdown”) no debe ser la meta del PPP, ya que se debe permitir a los dueños de pequeños negocios quedarse lo más flexible posible de ahora en adelante, en esta nueva normalidad. Los empleados prescindibles y requieran desesperadamente ayudas en efectivo deberán recibir en vez beneficios de seguro por desempleo. Los empleados que fueron despedidos debido al COVID-19 son elegibles para recibir beneficios de desempleo mejorados (Compensación Federal de Desempleo por la Pandemia que ofrece un beneficio de $600 adicionales a los beneficios regulares). Por tanto, los fondos finitos y limitados de CARES no deben proceder y emitir pagos de salarios de empleados prescindibles.

Respecto al asunto de los beneficios de desempleo, ha habido muchas especulaciones sobre los pagos federales semanales que crean desincentivos para trabajar, lo que complicaría la reapertura de los negocios. Para algunos empleados, particularmente en Puerto Rico, los beneficios de desempleo mejorados ahora son más altos que sus salarios. En la orden ejecutiva más reciente, la Gobernadora indicó que los empleados que rehúsen regresar no serán elegibles para el seguro por desempleo. Mientras reconocemos que esta medida es apropiada, deberán considerarse las posibles alternativas de cara al futuro que permitan la flexibilidad tanto para empleados como para dueños de negocios. Un programa innovador conocido como “trabajo compartido”, también conocido como compensación de corto plazo (STC, en inglés) o programa de trabajo compartido, al momento está disponible en 26 estados que cubren el 70 por ciento de la fuerza laboral en Estados Unidos para evitar las cesantías o despidos, asistir a los patronos durante una crisis y ayudarles a evitar los costos de búsqueda, contratación y adiestramiento una vez se vaya recuperando el negocio. Conforme a este programa, las empresas reducen el horario de trabajo de los empleados durante una crisis en vez de cesantearlos, y los empleados reciben beneficios prorrateados de desempleo. Este programa está diseñado para las reducciones en la fuerza laboral que se espera sean temporeras. La Ley CARES proporcionó a Puerto Rico $439,000 para la administración estatal y promover el programa STC.

- Brindar mayor flexibilidad en el uso de fondos: para que se condone el préstamo PPP al menos el 75 por ciento de los fondos deben haberse usado para la nómina, mientras que el 25 por ciento se puede haber usado para gastos generales. Una cantidad mayor que 25 por ciento se debe autorizar para pagar el alquiler, los servicios públicos, el inventario y otros gastos que no son de nómina. Muchos negocios también se quejaron de que no pudieron contratar de vuelta a sus empleados mientras estaban cerrados, pero continuaban con la carga de los costos generales fijos. Estos requisitos para condonar préstamos son particularmente malos para los pequeños negocios con una nómina pequeña y grandes obligaciones de pago de alquiler y de servicios públicos o para aquellos que cesantearon a sus empleados antes de solicitar el préstamo PPP. La Cámara de Representantes de Estados Unidos aprobó abrumadoramente el H.R. 7010 (el voto de 417-1) el 28 de mayo de 2020, la Ley de Flexibilidad del Programa de Protección de Pago de 2020 para reducir el requisito de utilizar el 75 por ciento de la nómina a 60 por ciento (40 por ciento en gastos que no son de nómina). Rápidamente, el Senado de Estados Unidos siguió el ejemplo y aprobó unánimemente el proyecto el 3 de junio de 2020. El Presidente firmó el proyecto de ley el 5 de junio. Los préstamos PPP también deben condonarse cuando se usan para inversiones en la readaptación para cumplir con los reglamentos de salud y seguridad relacionados con el COVID-19.

- Extender el término para gastar el dinero del préstamo: el PPP requiere que los pequeños negocios gasten el dinero del préstamo en ocho semanas. Cuando el Congreso diseñó el programa, se esperaba que el panorama de los negocios regresara a la normalidad luego de ocho semanas, pero evidentemente ése no será el caso. El tiempo que se permite a los prestatarios para agotar el dinero de los préstamos debe extenderse más allá de dos meses, posiblemente hasta fin de año. El H.R. 7010 tiene la intención de extender el período para condonar el préstamo de ocho a 24 semanas, o hasta fin de año, lo que ocurra primero. El proyecto de ley también extiende de dos a cinco años el periodo que tienen los negocios para pagar el préstamo en caso de que no se haya condonado. Ambas enmiendas en el H.R. 7010 deben incorporarse en el PPP de Puerto Rico.

- Garantizar un lanzamiento efectivo y sin contratiempos del programa: el lanzamiento inicial del PPP estuvo plagado de demoras y fallos técnicos, lo que genera una confusión generalizada. Los problemas con el sitio web que procesa las solicitudes de la SBA, el E-Tran, crean una gran incertidumbre a los prestatarios y prestadores. Para ser justos, se debe resaltar que la SBA lanzó el 3 de abril de 2020 un programa sin precedentes –justo una semana luego de la promulgación de la Ley CARES. Los bancos estuvieron sobrecargados con la cantidad de solicitudes, ya que sus sistemas no podían tolerar la demanda. No obstante, las pequeñas empresas, particularmente en estos tiempos de necesidad y dolor, deben tener una experiencia libre contratiempos/dificultades al acceder a los programas críticos de préstamos.

- Asegurarse de que los préstamos van a los pequeños negocios y no a empresas grandes: las compañías grandes cuyas acciones se negocian en los mercados de capital públicamente, así como las cadenas de restaurantes, como Ruth’s Chris Steak House y Shake Shack, pudieron participar en el PPP. Algunas cadenas más grandes explotaron una laguna en la ley para participar como empresas pequeñas. Mientras que “las reglas de afiliación” del programa de préstamos de negocios de la SBA generalmente son aplicables al PPP, la Ley CARES renunció a las reglas en algunos casos limitados en los que, en última instancia, permitieron a empresas grandes cualificar para el programa. El programa de préstamos en Puerto Rico deberá dirigirse a aquellos pequeños negocios que más lo necesitan.

- Priorizar los mercados subatendidos y rurales: el inspector general de la SBA revisó la implementación del Programa de Protección de Pago y encontró que la SBA no emitió directrices a los prestadores para priorizar los mercados indicados en la Sección 1102 de la Ley CARES. En Puerto Rico se deben emitir directrices a los prestamistas pidiendo que prioricen a los mercados sub-atendidos.

- Establecimiento de parámetros más estrictos que prioricen a los negocios más vulnerables con la liquidez más baja: mientras que el programa puede abrir para todos los pequeños negocios, aquellos con problemas graves de liquidez deben recibir la mayor prioridad.

- Garantizar una buena comunicación entre la SBA, los prestamistas y los prestatarios: muchos negocios que solicitaron al programa mediante un banco comercial o una cooperativa se quejaron porque tomó demasiado tiempo saber si podrían participar en el programa.

- Más supervisión y transparencia de los receptores de los préstamos: para promover la rendición de cuentas y la confianza de las partes interesadas en el proceso; se deben establecer mecanismos adecuados de supervisión y mayor transparencia de los receptores de los préstamos. Esto ayudará a identificar cualquiera de las compañías que reciben fondos inadecuadamente. Para prevenir y minimizar el despilfarro, el fraude y el abuso, debe haber claridad en cómo se realizarán las auditorías, qué estándares aplicar y cuáles son las consecuencias por no cumplir.

- Minimizar ambigüedades en las guías del programa y el texto legislativo: las ambigüedades en el texto legislativo de la Ley CARES trajo problemas en calcular los ingresos máximos del préstamo y la condonación del préstamo del prestatario. Muchos solicitantes se quejaron porque los costos de nómina estaban mal definidos. Se debe proporcionar gran claridad en las directrices del programa para evitar la confusión y la incertidumbre.

- Adoptar medidas de desempeño del programa basadas en los resultados: para determinar el impacto de los programas de pequeños negocios como el PPP, la Oficina de Responsabilidad Gubernamental (GAO, en inglés) recomendó que la SBA utilice medidas de desempeño del programa basadas en los resultados (cuál es el desempeño de los pequeños negocios después de haber recibido la asistencia de la SBA), en vez de las medidas de desempeño del programa basadas en pronósticos (p.ej., cantidad total de préstamos aprobados y subvencionados). El desempeño de los pequeños negocios que participan en el PPP local debe monitorearse para determinar la efectividad del programa y para diseñar mejor los programas de asistencia a pequeños negocios en el futuro.

Programas de Subvenciones en Efectivo

El diseño y la implementación adecuados de los programas de subvenciones a las pequeñas y medianas empresas es fundamental para maximizar los objetivos deseados del programa.

En tiempos de dificultades económicas como los que atraviesa Puerto Rico, debido al brote de COVID-19, los programas de subvenciones directas en efectivo son una solución natural para ayudar a las pequeñas empresas a evitar el cierre, a retener sus empleados, a reconstruir y a recuperarse. Es comprensible que haya una gran demanda de estos programas en la comunidad de pequeñas empresas tras los desastres.

Parte de los $2.2 mil millones en fondos federales que el Gobierno recibió a través del Fondo de Alivio del Coronavirus de conformidad con la Ley CARES se destinarán a programas de subvenciones en efectivo para pequeñas y medianas empresas: $250 millones se destinan a micro y pequeñas empresas con una nómina de dos a 49 empleados, mientras que $100 millones se desembolsarán a empresas medianas con una nómina de 50 a 500 empleados. Las micro y pequeñas empresas podrán recibir hasta $5,000, mientras que las empresas medianas podrán recibir hasta $10,000 por empresa.

Para maximizar el impacto de estos programas, cuyos fondos deben gastarse antes de que acabe 2020, se debe prestar una particular atención a su diseño e implementación. En esta sección ofrecemos algunas guías recomendaciones sobre la forma en que estos programas pueden ser diseñados e implementados de mejor manera al examinar las mejores prácticas e historias de éxito a nivel local y en los estados.

Varias entidades sin fines de lucro locales han implementado programas de subvenciones en efectivo para pequeñas empresas en Puerto Rico. La mayoría se ha asociado con otras organizaciones para mejorar la capacidad, y ha combinado el dinero en efectivo con la asistencia técnica. La mayoría de esos programas también requirieron una evaluación de las necesidades antes de distribuir el dinero en efectivo a las empresas. Varios estados y gobiernos locales han promulgado leyes que crean programas de subvenciones en efectivo para pequeñas empresas a fin de ayudarlas en el contexto del COVID-19. A continuación se presentan recomendaciones específicas sobre cómo diseñar e implementar los programas de subsidios en efectivo para pequeñas y medianas empresas, basadas en la experiencia de otros estados y en el Programa de Subsidios en Efectivo para Pequeñas Empresas de la FPR.

- Las subvenciones deben desembolsarse en fases y no en un solo plazo: hay una gran incertidumbre sobre dónde estará la economía a corto y mediano plazo. Para maximizar la eficacia del programa, sobre todo teniendo en cuenta la gran cantidad de fondos que se movilizarán, sería prudente desembolsar los fondos por etapas para ver cómo se desempeña la economía y cuáles son las necesidades de las pequeñas empresas. Nueva Jersey, a través de su Autoridad de Desarrollo Económico de Nueva Jersey (NJEDA), lanzó inicialmente un Programa de Subvención de Ayudas de Emergencia para Pequeñas Empresas de $5 millones el 3 de abril de 2020. El programa se sobre-suscribió en una hora. Dada la gran demanda, se lanzó la fase 2 del programa.

- Seleccionar estratégicamente a los participantes: ¿Deberían procesarse las solicitudes de subvención por orden de llegada, o deberíamos tener una política discriminatoria con los desembolsos de fondos? Si se sigue la ruta del primero que llega, es el primero que se sirve, los fondos podrían ser mal distribuidos, ya que podrían no ir a las empresas que más lo necesitan o a las que tienen más posibilidades de sobrevivir. En el Programa de Alivio a la Pequeña Empresa de Michigan, las organizaciones de desarrollo económico locales y sin fines de lucro de todo el estado administraron el programa, revisando las solicitudes y realizando una evaluación de las necesidades de cada solicitante. Después de revisar las solicitudes, cada organización de desarrollo económico proporciona una lista de los ganadores de las subvenciones a la Corporación de Desarrollo de Michigan, la entidad de desarrollo económico del estado. En el programa de Michigan, las organizaciones de desarrollo económico también son responsables de desembolsar fondos a los becarios. En Nueva Jersey, la Autoridad de Desarrollo Económico del estado reservó $15 millones para las empresas de las zonas de oportunidad elegibles para el censo. El Departamento de Desarrollo Económico y Oportunidades de Denver (DEDO) dio prioridad en el programa de subsidios en efectivo a las industrias más afectadas por la pandemia (por ejemplo, la industria gastronómica y de restaurantes).

- Asociarse con las organizaciones sin fines de lucro y el CDFI: las agencias líderes de este programa son el Departamento del Tesoro, el Departamento de Trabajo y el DDEC. Sin embargo, la Junta de Supervisión fomenta la participación de entidades sin fines de lucro e instituciones financieras privadas experimentadas, inmersas en el desarrollo y el ecosistema empresariales de Puerto Rico. El acceso y la prestación de servicios a las empresas más afectadas por la pandemia podría lograrse mejor compartiendo el alcance y la ejecución de este programa con la comunidad de entidades sin fines de lucro de Puerto Rico. La participación de un grupo establecido de estas organizaciones con una red empresarial y una infraestructura existentes, y luego la superposición de un marco transparente basado en la asociación, la presentación de informes periódicos y la rendición de cuentas, servirá mejor al Gobierno y al pueblo de Puerto Rico. Además, una respuesta de base local ha demostrado ser más eficaz para proporcionar el apoyo y la asistencia necesarios en nuestras comunidades. En Wisconsin, la Corporación de Desarrollo Económico se asoció con las 23 instituciones financieras de desarrollo comunitario (CDFI, en inglés) del estado. Dadas las fuertes relaciones que las CDFI tienen con sus clientes, los fondos se han repartido con bastante rapidez. Al igual que en el programa de Michigan, las decisiones de financiamiento y los servicios de asistencia técnica reales deben involucrar a las Instituciones Financieras de Desarrollo Comunitario (CDFI) y a las Organizaciones sin fines de lucro locales, en lugar de depender únicamente de las agencias gubernamentales para implementar el programa. Esto también asegurará el lanzamiento rápido del programa. A modo de ejemplo, los programas de pequeñas empresas en el marco del programa de Subvención en Bloque para el Desarrollo Comunitario en la Recuperación de Desastres de (CDBG-DR) han tardado demasiado en lanzarse. En marzo de 2020, casi tres años después del huracán María, el Departamento de la Vivienda finalmente anunció el lanzamiento de varios programas para pequeñas empresas en asociación con el DDEC y el Banco de Desarrollo Económico (BDE).

- Transparencia en relación con los beneficiarios de las subvenciones: en aras de la rendición de cuentas, la transparencia y la confianza del pueblo, debe ponerse a la disposición del público una lista de beneficiarios de las subvenciones, como se ha hecho en el Programa de Subvenciones de Asistencia de Emergencia para Pequeñas Empresas de Nueva Jersey y el Programa de Ayuda a las Pequeñas Empresas de Michigan.

El Gobierno de Puerto Rico publicó, el 23 de mayo de 2020, las directrices del programa para los programas de subvenciones en efectivo para pequeñas y medianas empresas. El Departamento de Hacienda administrará el programa utilizando el Sistema Unificado de Rentas Internas (SURI) para aceptar solicitudes y los documentos relacionados. Todas las solicitudes se evaluarán y aceptarán por orden de recibo.

Capacitación y Adiestramiento de las PYMES

El Gobierno también ha asignado $10 millones del Fondo de Alivio del Coronavirus a programas de capacitación y talleres para PYMES, personas que trabajan por su cuenta y empresarios sobre cómo hacer negocios durante la pandemia del COVID-19, en cumplimiento de los requisitos y órdenes de salud pública.

Para muchos propietarios de pequeñas empresas, idear un nuevo camino a seguir en este difícil contexto es una tarea de enormes proporciones y pueden beneficiarse enormemente del adiestramiento y capacitación de organizaciones no gubernamentales, locales y experimentadas. La JSF le dio la bienvenida a los $10 millones asignados al adiestramiento y los talleres para las pequeñas y medianas empresas a fin de garantizar que lleven a cabo sus actividades de conformidad con las nuevas normas y requisitos de salud pública. Sin embargo, las pequeñas empresas también necesitarán asistencia técnica para ayudarles a idear un nuevo camino a seguir en esta nueva realidad. Necesitan asistencia en la planificación estratégica, el desarrollo de capacidades en mercadeo y ventas digitales, la gestión del riesgo y la interrupción de la cadena de suministro, la optimización de administración de personal, entre otros ámbitos empresariales. Dependiendo del tipo de negocio y de la ubicación, la estrategia para la reapertura del post-coronavirus puede parecer muy diferente para las pequeñas empresas en toda la isla, incluso dentro del mismo vecindario. Las empresas tendrán que adaptar sus modelos empresariales, tanto por necesidad como por no perder nuevas oportunidades. Por ejemplo, las tiendas minoristas, que han visto cerrar sus tiendas físicamente en todo el mundo, se han desplazado para dirigirse a clientes potenciales con actividades en línea para aumentar las ventas. Los restaurantes, que son y serán incapaces de operar como lo hacían antes de la crisis, necesitarán ampliar sus opciones de entrega para llegar a más clientes. Algunos restaurantes podrían tener que ampliar su negocio para incluir más artículos pre empacados y opciones familiares de comidas. Puede que los gimnasios tengan que pasar de enseñar Zumba en sus locales a tener múltiples entrenamientos por Zoom a la semana.

Sin duda, el COVID-19 ha resaltado la importancia del comercio electrónico y la necesidad de que las empresas mejoren su presencia en línea para los clientes. En la medida que cambien los hábitos de consumo, las pequeñas empresas tendrán que seguir mejorando sus plataformas de comercio electrónico y encontrar formas eficientes de distribuir sus productos a los consumidores. Pero eso significa que los propietarios de los negocios tendrán que dedicar más atención a entender a sus clientes mediante ventas avanzadas y análisis de la web. Así las cosas, la liquidez y la falta de capital no serán los únicos desafíos que obstaculicen a los pequeños negocios en esta nueva realidad económica. El mayor desafío será el fracaso de mirar hacia el futuro. Por eso, parte del paquete de apoyo debe incluir una orientación práctica y personalizada a los propietarios de pequeños negocios sobre planificación empresarial, finanzas, solicitud de préstamos y más. Además, como la crisis del coronavirus ha acelerado la adopción de soluciones, herramientas y servicios digitales, la falta de conocimientos técnicos o de comercio electrónico perjudicará en mayor medida a las pequeñas empresas en esta nueva realidad. Los programas de adiestramiento en las redes sociales y la integración y manejo del comercio electrónico serán necesarios.

Todavía es posible asignar fondos incrementales o incluir en las asignaciones anunciadas de gastos este tipo de asociación con las entidades sin fines de lucro para proporcionar asistencia. A través de una red de organizaciones no gubernamentales, el Gobierno puede encabezar una intervención integral, con subvenciones en efectivo, asesoramiento técnico, consultoría especializada, entre otros servicios, a fin de asegurar la supervivencia de muchas pequeñas empresas en Puerto Rico.